年末調整とは、源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続きです。

年末調整の対象となっているのは、原則として勤務先に「扶養控除等申告書」を提出している人ですが、給与の収入金額が2,000万円を超える人など、一定の人は年末調整の対象とはなりません。

この精算の手続をするためには、「扶養控除等申告書」のほか、「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」、「保険料控除申告書」または「住宅借入金等特別控除申告書」を勤務先に提出する必要があります。

ここでは令和5年分年末調整の書類の書き方を解説いたします。

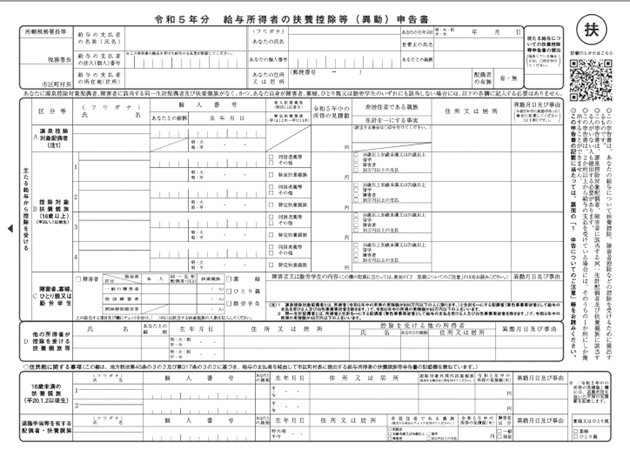

「扶養控除等申告書」の書き方

扶養控除等申告書は、扶養控除や障害者控除、勤労学生控除などを受けるために提出します。

なお、独身の方はあなたの住所氏名等以外を記入する必要はありません。

【区分A】源泉控除対象配偶者

源泉控除対象配偶者とは、あなた(合計所得金額が900万円以下)の配偶者で生計を一にするもの(青色事業専従者等を除く)のうち、合計所得金額95万円以下である方をいいます。

該当する配偶者がいる場合、氏名・個人番号などの項目を記入します。【区分B】控除対象扶養親族

控除対象扶養親族とはあなたと同一生計の16歳以上の扶養親族で、その年の所得の見積額が48万円以下の人です。

対象の扶養親族がいる場合、氏名・続柄・個人番号などを記入します。【区分C】障害者、寡婦、ひとり親または勤労学生

ご自身が障害者・寡婦・ひとり親・勤労学生に該当する、もしくは同一生計の配偶者や扶養親族が障害者である場合には、該当項目や欄にチェックを付けます。

【区分D】他の所得者が控除を受ける扶養親族等

自分以外の所得者が扶養している親族がいれば氏名・続柄・個人番号などを記入します。

〇 住民税に関する事項

● 16歳未満の扶養親族がいる場合、「住民税に関する事項」欄に氏名・個人番号・続柄などを記入します。

● 退職手当などの支払を受ける配偶者(生計を一にしており、退職所得を除いた合計所得見積額が133万円以下)または扶養親族を有する場合に記入します。

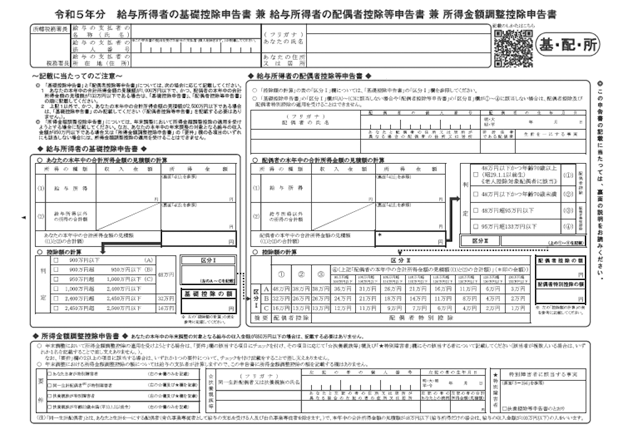

「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書」の書き方

① 給与所得者の基礎控除申告書(左側)

「基礎控除申告書」は所得金額が2,500万円以下の給与所得者が、基礎控除を受けるために提出します。

〇 給与所得の「収入金額」欄には、1年間(1~12月)の収入合計を記入します。

しかし、年末調整の書類を作成する段階では、まだ12月分給与や賞与の支払いが終わっていないため、概算見積額で記入することになります。

ただし、合計所得金額が900万円以下は「一律48万円」ですので、900万円を超えなければ、見積額はおおよその金額で問題ありません。

〇 給与所得の「所得金額」欄には、年間の給与収入額から給与所得控除額を差し引いた金額を記入します。

給与所得控除額は以下の表により計算してください。

また、給与所得以外の所得があれば「(2)給与所得以外の所得の合計額」を記入し、合計所得金額の見積額を計算してください。

控除額の計算で(A)・(B)・(C)のいずれかに該当したら「区分Ⅰ」に記入し、基礎控除の額を記載します。

② 給与所得者の配偶者控除等申告書(右側)

「配偶者控除等申告書」は、扶養控除申告書で源泉控除対象配偶者を記載した方で、配偶者控除または配偶者特別控除を受ける人が記載します。

配偶者の合計所得金額の見積額の計算は上記の基礎控除と同様に計算してください。

次に、配偶者の所得金額の計算が終りましたら、右側の「判定」の①から④のうち該当する番号を「区分Ⅱ」に記入します。

最後に、基礎控除申告書で求めた「区分Ⅰ」と「区分Ⅱ」を控除額の計算の欄を参照に、「配偶者控除額」または「配偶者特別控除額」を記入します。

③ 所得金額調整控除申告書

所得金額調整控除の対象者は、その年の給与等の収入金額が850万円超で扶養親族や家族に障害者がいる方等が該当しますので、該当する場合には必要事項を記載してください。

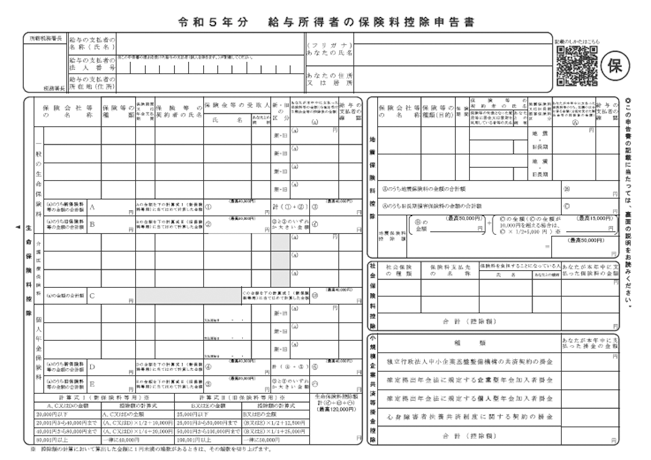

「保険料控除申告書」の書き方

保険料控除申告書は…

● 生命保険料控除

● 地震保険料控除

● 社会保険料控除

● 小規模共済等掛金控除

…を受けるための申告書です。

① 生命保険料控除

生命保険料控除は、「一般(新・旧)」・「介護医療」・「個人年金(新・旧)」に区分されます。

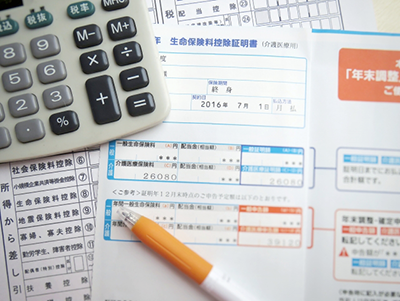

控除証明書にいずれかに該当するか記載がありますので、各保険料の支払金額を記載し、新保険料は計算式Ⅰ、旧保険料は計算式Ⅱを参照非計算して生命保険料控除額(上限12万円)を記載してください。

② 地震保険料控除

地震保険料控除は「地震保険料控除」と「旧長期傷害保険料控除」があり、控除証明書の内容を記載します。

地震保険料控除額の計算式に当てはめて、算出した額(上限5万円)を記入します。

③ 社会保険料控除

社会保険料控除は、あなたが直接支払った保険料などです。

給与から差し引かれる社会保険料は、年末調整の対象ではありません。

必要事項を記入し、控除証明書類を添付します。

④ 小規模企業共済等掛金控除

小規模企業共済等掛金控除は該当する掛金欄に金額を記入し、証明書類を添付します。

住宅借入金等特別控除

年末調整では2年目以降の住宅借入金等特別控除(住宅ローン控除)を受けられます。

住宅借入金等特別控除を受けるには、以下の2つの書類が必要です。

① 税務署から送付される「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」

② 金融機関から送付される「住宅取得資金に係る借入金の年末残高等証明書」

会社員は年末調整だけでその年分の所得を計算することができます。

ただし、控除証明書の提出忘れなどがあると、従業員自身が確定申告をする必要があります。

年末調整を行なわないと、納めすぎた所得税の還付がもらえないうえに、各種控除を受けられません。

記事執筆:税理士 小野田英之

国税庁ホームページ

投稿者プロフィール

- 当事務所は開業して38年の小規模(所長を含め5人)な事務所です。申告手続きだけではなく、個人事業者・法人のクライアント様には、6カ月の事業期間が経過際に、予想税額をお知らせするなど、納税に備えていただいています。相続税の改正で、今後は相続税を納税しなければならない方が多くなります。ご心配される前に遠慮なく相談してください。

最新の投稿

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか?

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか? 定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される?

定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される? 年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座

年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座 ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。