たびたびテレビでも取り上げられる“持ち家VS借家”論争ですが、少し前に騒がれた老後2000万円問題と併せて考えてみましょう。

出費の損得と環境の自由度を戦わせているわけですが、これはそもそも同列で話すべき内容ではありません。選択の余地はなく、自動的にどちらかが該当します。

この該当を違えてしまうと老後破産となってしまうのです。

現役時代であれば、その日暮らしでもいいでしょう。

働いてさえすれば住むところに不自由することは少ないと思われますが、これが一転して現役を退いて年金生活になった時、「どうなるか⁉」想像してみてください。

現役時代では足りないお金は昼夜働き、不足分を補填することも可能です。しかし年金生活となった場合、この足りない分を補填することが実質不可能となります。年金は増えませんので。

働き口は狭き門。よほど優秀でない限り、70~80歳の老体を歓迎してくれる職場はありません。

ではどうするか…

年金生活に入る前に、年金生活の基礎を知っておく!これが大事なのです。

生活にかかる費用として以下のものが挙げられます。

① 住居費(家賃)

② 食費

③ 医療費

④ 通信・光熱費

⑤ 遊興費

これらすべて物価に連動しており、給付が確定した年金額を圧迫するものです。

しかし、一番大きな出費である住居費を削ることができれば…家賃を無くすということができれば…

そうです!持ち家であれば、それが可能なのです。

年金受給までに住宅ローンを終わらせる計画で、しかも社会保険完備の企業で勤め上げれば、年金だけで生活できるスキームも可能となって来ます。

これにプラスして、まずは簡単な積立NISAやiDeCoなどを併用して、物価上昇率程度の利回り運用で預貯金の取り崩しは少額で済むといったことも可能なのです。

老後に一人2000万円もの貯蓄など必要ないのです。あればさらに安心ですが♪

積立NISAやiDeCoではなくても、早くから積立運用を行なうということが大事なのです。

積立が少額でも、リタイアする年金受給時には結構な額になっているものです。

老後の生活は、ランニングコストをどれだけ下げることができるか、これが大事です。

もうリタイアしたのだから、高出費な趣味は捨ててください。散歩が一番です!

高齢になってからの医療保険の額と実際の診療費を比べてみると、ほとんどの場合、実際の診療費が下回ります。

高額な医療保険を払うのは、住宅ローンが残っている現役時代のみで十分です。

リタイアしたら高額な保険料を控えましょう。

さあ、まずは出来ることからです。

老後が心配な方はまず家を買いましょう。そして散歩ができる程度の体力を今から身に付けてください。早いうちから健康に留意しましょう。

身体が資本とはよく言ったものです。

また、高齢者で借家となると保証人が絶対的に必要です。子供がいない場合などは特に保証人を考える必要があります。

年金受給時の想像ができるか否かが、アリとキリギリスの分かれ目となるのです。お金が心配な人は、まず家を持ってください!そして年金だけで生活ができる想像をしてください。

家の購入は早ければ早いほど効果が出ます!

お金が潤沢にある方は、借家でもまったく問題ありません。大丈夫です。

持ち家なのか借家なのか、そして老後資金はいくら必要なのか…

どのような選択をすべきか、ご判断の参考になれば幸甚です。

投稿者プロフィール

- 株式会社ラックコンサルタント

- 経験豊富なアドバイザーがお客さま一人一人の専属担当となり、問題解決のために必要となるプロジェクトチームを編成。お客様と専門家をワンストップでつなぎます。独自の専門家ネットワークで、ファイナンシャルプランニング設計をはじめ、複合的なご相談の窓口としてご利用いただけます。

最新の投稿

相続登記2025年2月20日【相続対策の注意点】せっかく遺言公正証書を作ったのに…

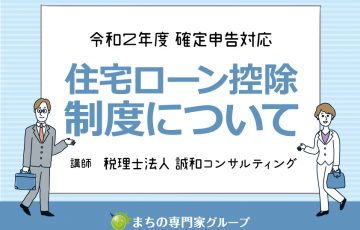

相続登記2025年2月20日【相続対策の注意点】せっかく遺言公正証書を作ったのに… 税務申告2021年2月5日【セミナー動画】住宅ローン控除 制度の説明

税務申告2021年2月5日【セミナー動画】住宅ローン控除 制度の説明 法律問題の相談窓口2021年1月1日“主治医”の話

法律問題の相談窓口2021年1月1日“主治医”の話 ライフプラン2020年11月30日「人脈」って何⁉(笑)

ライフプラン2020年11月30日「人脈」って何⁉(笑)

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。