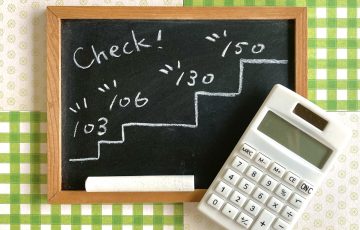

配偶者控除の計算方法は次の通りです。

給与収入103万円-65万円(給与所得控除)=38万円(合計所得金額)

すなわち、妻の年収が103万円以下の場合、合計所得金額が38万円以下となり、夫の税金計算上、配偶者控除が適用できます。

では、実際に配偶者控除でいくら所得控除されるのでしょうか?

・一般の控除対象配偶者 38万円

・老人控除対象配偶者 48万円(その年の12月31日現在の年齢が70歳以上)

一般的には配偶者控除は38万円と覚えておけばいいと思います。

ただし、今回の改正ではこの配偶者控除の額が、夫の年収(合計所得金額)によって3区分に細分化され、所得制限が設けられました。

具体的には、次の改正・見直しがされました。

配偶者控除の法改正・見直し

なお、年収が1,220万円を超えると、配偶者控除の適用はできません。

では、103万円を超えてしまった場合、何の控除もないのでしょうか?

意外にもあまり知られていませんが、実は「配偶者特別控除」というものがあります。

これは、103万円を超えた場合でも、徐々に控除額が減額されるものの、一定の所得控除が適用できるものです。

投稿者プロフィール

-

1968年の創業以来、時代の変化に迅速に対応し、お客様の経営や資産をお守りしてきました。

多彩な専門性を備えたスタッフによるベストなコンサルティングと、独自のネットワークで、税理士法人+αのサービスをご提供。

税務会計の専門家としての誇りと責任を胸に、税務・財務・経営のサポートを通じて、安心とご満足をおとどけすることが私たちのミッションです。

最新の投稿

たばこ税2025年7月9日【たばこ税改正】加熱式たばこ税率引き上げの背景

たばこ税2025年7月9日【たばこ税改正】加熱式たばこ税率引き上げの背景  ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの?

ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの? 贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点

贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点 税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々

税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々

100年ライフマネジメント

「100年ライフマネジメント」は、お客様の生活の中にある心配事を共に確認し、年代に応じた対策準備のお手伝いをする専属アドバイザー契約です。

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。