1 退職金は所得税法のどの所得区分になる?

会社を退職した場合に支給される退職金は、所得税法における所得区分の「退職所得」に該当し、

ほかの所得とは区分して、税率を乗じて課税する分離課税により課税されます。

2 退職所得の計算方法は?

退職所得の金額は、原則として、次のように計算します。

(退職金支給額-※退職所得控除額)× 1 / 2 = 退職所得の金額(←この金額に税金が課税されます)

※退職所得控除額は、次のとおりです。

(勤続年数は1年未満の端数は切り上げて年単位にします)

(障害者となったことにより退職した場合は、さらに100万円を加算します。)

〇 勤続年数が20年までの場合

40万円×勤続年数(80万円より少ないときは80万円)

〇 勤続年数が20年を超える場合

70万円×勤続年数-600万円

3 退職所得の税率

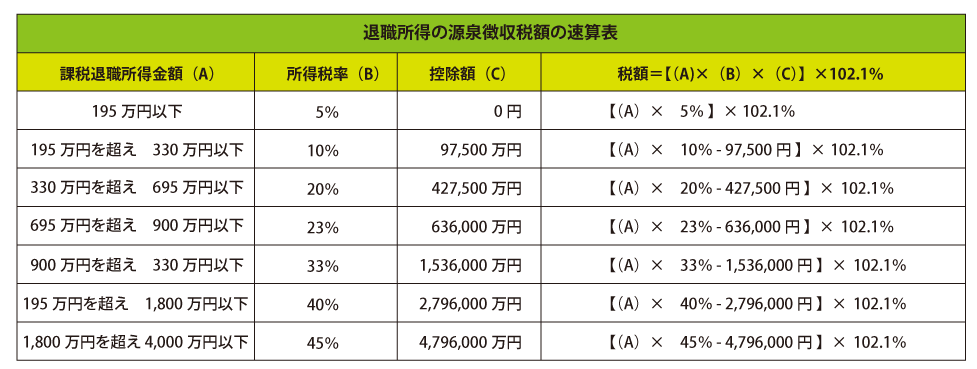

退職所得から源泉徴収すべき所得税及び復興特別所得税の額は、次の速算表を使用すると簡単に求められます。

なお、求めた税額に1円未満の端数があるときは、これを切り捨てます。

4 退職所得の源泉徴収税額について

退職所得の税額は、退職金を支給する会社が税額を源泉徴収します。

ただし、退職金を受取る方が会社に「退職所得の受給に関する申告書」を提出するか否かで税額が異なります。

以下では退職金支給額700万円、勤続年数15年の場合についてそれぞれの税額を計算してみます。(所得税・復興特別所得税のみ計算)

①「退職所得の受給に関する申告書」を提出した場合

「退職所得の受給に関する申告書」を提出している方は、退職金支給額から退職所得控除額を控除した2分の1の退職所得に対して、所得税及び復興特別所得税が源泉徴収されます。

退職所得 (退職金700万円-15年×40万円)×1/2=50万円

税額 50万円×5%×102.1%=25,525円

②「退職所得の受給に関する申告書」を提出しなかった場合

「退職所得の受給に関する申告書」を提出していない方は、退職金の収入金額から一律20.42%の所得税及び復興特別所得税が源泉徴収されます。

つまり、前述した「退職所得控除」を控除できずに税額が計算されてしまいます。

退職所得 (退職金700万円-15年×40万円)×1/2=50万円

税額 退職金700万円×20.42%=1,429,400円

「退職所得の受給に関する申告書」を提出すれば、25,525円を源泉徴収されるべきなのに対し、提出しない場合には1,429,400円と1,403,875円過大に源泉徴収されてしまいます。

5 退職金の確定申告をすれば税金が戻る方

① 退職所得は原則、確定申告不要

上記4①のように、「退職所得の受給に関する申告書」を提出している人については、正しく税額が源泉徴収されているため、原則として確定申告は必要ありません。

②「退職所得の受給に関する申告書」を提出しなかった方の確定申告

「退職所得の受給に関する申告書」を提出しなかった方については、退職金の支払金額の20.42%の所得税額及び復興特別所得税額が源泉徴収されますが、

確定申告を行うことにより還付を受けることができます。

(上記4②の例では25,525円を源泉徴収されるべきであるのに、実際は1,429,400円と過大に源泉徴収されてますので確定申告により1,403,875円の還付を受けることができます)

③ その他、確定申告をすると税金が戻る方

不動産所得や事業所得の赤字がある場合には、給与所得、配当所得、雑所得と損益通算でき、それでも引ききれずに残ってしまう場合は、

さらに退職所得と損益通算できることにより、税金が戻る可能性があります。

投稿者プロフィール

- 当事務所は開業して38年の小規模(所長を含め5人)な事務所です。申告手続きだけではなく、個人事業者・法人のクライアント様には、6カ月の事業期間が経過際に、予想税額をお知らせするなど、納税に備えていただいています。相続税の改正で、今後は相続税を納税しなければならない方が多くなります。ご心配される前に遠慮なく相談してください。

最新の投稿

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか?

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか? 定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される?

定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される? 年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座

年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座 ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。