令和5年の10月1日から消費税の「インボイス制度」の適用が開始されます。

「インボイス」とは商品やサービスの売り手が発行する適用税率などが記された『適格請求書』のことです。

インボイスを発行するためには税務署に登録申請を行ない、消費税を納める課税事業者になる必要がありますが、これまで消費税の納付を免除されていた「売上高1,000万円以下」の小規模事業者も納付する必要が出てきます。

今回は「インボイス制度開始までに準備すべき事項」と「税制改正大綱でインボイス制度で影響を受ける事業者への負担軽減措置」について解説いたします。

【ポイント:1】インボイス制度開始までに準備すべき事項

①「登録番号」の申請

消費税の免税事業者の方が令和5年10月からインボイスの発行事業者になるためには「適格請求書発行事業者の登録申請手続(国内事業者用)」という書類を住所所在の所轄税務署へ提出する必要があります。

こちらのサイトから「適格請求書発行事業者の登録申請手続(国内事業者用)」をダウンロードできます。

②請求書へ「登録番号」の記載の準備

上記①の「適格請求書発行事業者の登録申請手続(国内事業者用)」を税務署を提出するとインボイスの発行事業者の「登録番号」が発行されます。

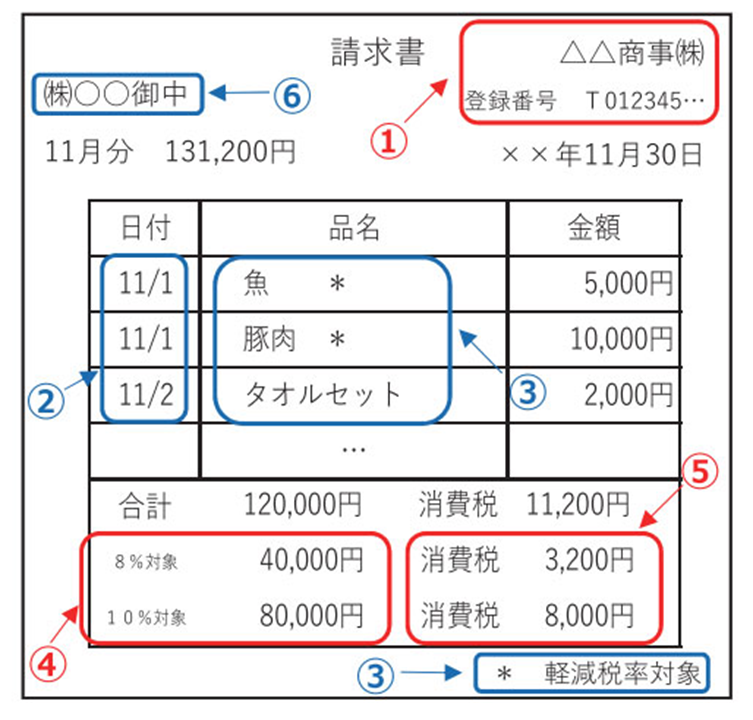

下記の資料を参照に請求書へインボイスの「登録番号」の記載準備を進めましょう。

出典:国税庁「適格請求書等保存方式の概要」

【インボイスの記載要件】

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

【ポイント:2】インボイス制度で影響を受ける事業者への負担軽減措置

①消費税の納税額が売上にかかる消費税額の2割に軽減

免税事業者からインボイス発行事業者になった場合で、税負担・事務負担を軽減するため、売上にかかる消費税額の2割を納税額とすることができます。

対象となる方

免税事業者だった事業者が令和5年10月よりインボイス発行事業者になった方で“2年前(基準期間)の課税売上が1,000万円以下の方”。

対象となる期間

令和5年10月1日~令和8年9月30日を含む課税期間

※個人事業者は、令和5年10~12月の申告から令和8年分の申告まで対象

消費税の申告・納付する場合、本来であれば経費等の集計やインボイスの登録番号の有無の確認などが必要となりますが、この特例を適用すれば、売上にかかる消費税額の計算のみで申告できます。

例えば、その年の売上が税込1,100万円の場合、売上に係る消費税100万円の2割、つまり20万円の消費税を申告・納付することになります。

また事前の届出も不要で、申告時に適用するかどうかの選択が可能です。

②一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

令和5年10月1日から令和11年9月30日までの計6年間、1万円未満(1回の取引の税込での合計額)の課税仕入については、インボイスの保存がなくても帳簿のみで仕入税額控除が可能になります。

対象となる方

2年前(基準期間)の課税売上が1億円以下、又は1年前の上半期(個人は1~6月)の課税売上が5千万円以下の方

対象となる期間

令和5年10月1日~令和11年9月30日

インボイス発行事業者の登録申請は特に重要です。すでに課税事業者であっても税理士とも相談しながら、制度開始に備えて忘れずに申請をしておきましょう。

記事執筆:税理士・小野田英之

投稿者プロフィール

- 当事務所は開業して38年の小規模(所長を含め5人)な事務所です。申告手続きだけではなく、個人事業者・法人のクライアント様には、6カ月の事業期間が経過際に、予想税額をお知らせするなど、納税に備えていただいています。相続税の改正で、今後は相続税を納税しなければならない方が多くなります。ご心配される前に遠慮なく相談してください。

最新の投稿

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか?

確定申告2024年12月3日【個人事業主向け】何が経費になり、何が経費にならないのか? 定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される?

定額減税2024年4月24日【定額減税】住民税と所得税はいくら控除される? 年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座

年末調整2023年11月16日【令和5年分年末調整】会社員のための申告書書き方講座 ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

ふるさと納税2023年9月19日【ふるさと納税】10月からの新制度適用で懸念されること

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。