人が亡くなると「遺産相続」を頭に思い浮かべる方が多いのではないでしょうか。

この遺産相続やり方によっては、相続税の金額も大きく変わってきますし、不動産や金融資産の分割次第で相続人の今後の人生に大きな影響を及ぼすことになります。

この遺産相続ですが、そもそも誰が相続人となり遺産を取得することになるのでしょうか。

相続人と法定相続人

遺産の金額によっては相続税を計算し納付しなければならない場合があります。

この場合、相続税法の規定に従って財産を評価し、税額を計算していくことになります。

相続が発生すると、まず初めに相続人を確定する必要があります。そしてこの「相続人」ですが、相続税法では2つの考え方があり、それが「相続人」と「法定相続人」です。

「相続人」とは、相続税法第3条第1項が規定する相続人で、次の3つの事由に該当する人を除いた相続人のことをいいます。

① 相続を放棄した者

② 欠格事由に該当した者

③ 推定相続人から廃除された者

①は自ら相続権を捨てた人で、②と③は相続権を失った人になります。この場合の「相続人」は、実際に相続により財産を取得する人のことをいいます。

一方で「法定相続人」とは、民法第5編第2章が規定する相続人で、次の2つの事由に該当する人を除いた相続人のことをいいます。

① 欠格事由に該当した者

② 推定相続人から廃除された者

「相続人」の場合と比較すると、放棄した者が含まれていません。相続税法は、この「法定相続人」の数を相続税額を計算するために使います。

相続税が発生するかしないかのラインとして「基礎控除」というものがありますが、この基礎控除とは「3,000万円+600万円×法定相続人の数」で計算されます。

法定相続人から放棄をした者が除外されている理由は、放棄をすることによって意図的に基礎控除の金額を大きくすることができる場合があるからです。納税者の意図を排除して、常に税負担が平等になるよう配慮されています。

相続税を考える上では、相続人の考え方に2つのパターンがあることを理解してください。

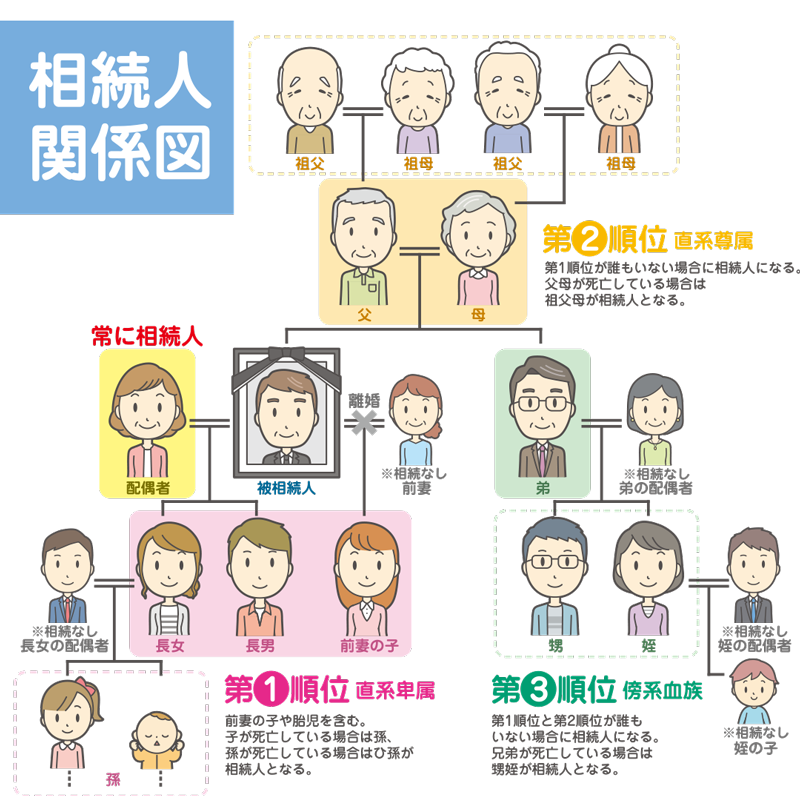

配偶者相続人と血族相続人

ここからは誰が相続人となるのかを考えていきます。

まず配偶者相続人ですが、文字通り被相続人(=亡くなった方)の配偶者です。配偶者は常に相続人となります。ただし、正式な婚姻関係がなければならないため、内縁関係にある人や、離婚をした人は相続人とはなりません。

次に血族相続人ですが、第1順位から第3順位まであり、順位を付けて相続人となる人を決めていきます。血族相続人は下記の順番で規定されています。

第1順位の相続人:被相続人の子及びその代襲相続人

第2順位の相続人:被相続人の直系尊属

第3順位の相続人:被相続人の兄弟姉妹及びその代襲相続人

※第3順位の相続人も存在しないことになると、血族相続人はいないことになります。

代襲相続人

代襲相続とは、本来相続人となるべきであった相続人が死亡などにより相続権を失ったことによって、その人の下の世代に相続人になることをいいます。死亡などにより代襲されることになった人を被代襲者、代襲によって相続人となった人を代襲相続人といいます。

代襲相続については、血族相続人について考えることになります、配偶者相続人に代襲相続の考え方はありません。

代襲の原因

代襲相続となる原因は次の3つです。

① 相続人となるべき者が、相続開始以前に死亡している場合

② 相続人となるべき者が、相続人の欠格事由に該当している場合

③ 相続人となるべき者が、推定相続人から廃除されている場合

欠格とは、被相続人を殺害または殺害しようした場合や、相続人を脅迫等し遺言書を作成させるなどの不正行為を行ったことにより相続権を失うことをいいます。

「廃除」とは、被相続人に対して著しい非行があったことなどで、被相続人の意思で相続権を奪われることをいいます。

いずれにしても相続権を失った状態です。この死亡、欠格、廃除に該当すると代襲相続の原因となります。ただし、相続の放棄は代襲相続の原因にはなりません。

代襲相続の取扱い

では、実際どのように代襲相続が行なわれるのでしょうか。

第1順位の血族相続人

第1順位の血族相続人については何度でも代襲を繰り返します。子がいなければ孫、孫もいなければ曾孫というように下の世代に相続権が移っていきます。

被代襲者が被相続人の養子であった場合は注意が必要です。養子である被代襲者が養子縁組をした時点で生まれている被代襲者の子供は代襲相続人になることはできません。養子縁組をした後に生まれた被代襲者の子供のみに相続権が移ります。

第2順位の血族相続人

代襲とは下の世代に相続権が移っていくことをいいます。第2順位の血族相続人は被相続人の直系尊属となり、被相続人の上の世代ということになります。したがって第2順位の血族相続人には、代襲の制度は存在しません。

第3順位の血族相続人

第3順位の血族相続人については、1度だけ代襲が認められます。

第3順位の血族相続人は被相続人の兄弟姉妹になりますが、この兄弟姉妹の子が代襲相続人になりえます。被相続人からみると甥や姪になりますが、代襲は1度しか認められないため、この甥や姪が死亡等で相続権がなかったとしても、甥や姪の子に相続権が移ることはありません。

代襲相続が絡むと相続人を特定するのが難しくなる可能性があります。

相続人が確定しなければ遺産分割協議が進まず、相続税の申告も未分割の状態で申告せざるを得なくなります。小規模宅地等の特例など、相続税を計算するうえで分割が確定していないと使えない等例もあります。

相続を考えるうえで、「まずは相続人が誰になるのか」ということを確認する必要があります。

投稿者プロフィール

-

1968年の創業以来、時代の変化に迅速に対応し、お客様の経営や資産をお守りしてきました。

多彩な専門性を備えたスタッフによるベストなコンサルティングと、独自のネットワークで、税理士法人+αのサービスをご提供。

税務会計の専門家としての誇りと責任を胸に、税務・財務・経営のサポートを通じて、安心とご満足をおとどけすることが私たちのミッションです。

最新の投稿

ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの?

ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの? 贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点

贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点 税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々

税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々 税制改正2023年9月4日【空き家特例】令和5年度税制改正で何が変わった?

税制改正2023年9月4日【空き家特例】令和5年度税制改正で何が変わった?

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。