従来、ふるさと納税をするには確定申告を行うことが必須でした。しかし、2016年に導入された「ワンストップ特例制度」により、一定の条件を満たせば確定申告を行わずに、ふるさと納税による寄付金控除が受けられるようになりました。

条件は…

●確定申告を行う必要がないこと

※収入が給与所得のみであり、かつ、年収が2,000万円以下

●その年の寄付先の自治体が5つ以内であること

●ふるさと納税を行う際に、寄付先の自治体に申告特例申請書を提出すること

…です。

ただし、「ワンストップ特例制度」を利用した場合に控除されるのは住民税のみとなります。

所得税の還付を受けたい場合は確定申告が必要になりますが、どちらの場合も控除される総額は変わりません。

「ワンストップ特例制度」による、ふるさと納税の流れは、以下の通りです。

①自治体を選ぶ

確定申告の不要な給与所得者等で、ふるさと納税を行う自治体の数が5団体以内である場合に限り、ふるさと納税ワンストップ特例の申請が行えます。

6団体以上にふるさと納税を行った場合は、確定申告を行う必要がありますのでご注意ください。

②ふるさと納税をする

ふるさと納税を行う際に、“ふるさと納税ワンストップ特例の申請書”を提出してください。

ふるさと納税先の自治体によって申込手続や申請書が異なることがありますので、ふるさと納税先の自治体にお問い合わせください。

③翌年度の住民税からの控除

所得税からの控除は行われず、その分も含めた控除額の全額が、ふるさと納税を行った翌年度の住民税の減額という形で控除されます。

ふるさと納税は、各自治体に寄附をした金額に応じて所得税と住民税が減額される寄附金控除として取り扱われます。

限度額の計算は以下の通りです。

●所得税の控除額…(ふるさと納税額-2,000円)×所得税の税率 ※総所得金額等の40%が上限

●住民税の控除額…(ふるさと納税額-2,000円)×10% ※総所得金額等の30%が上限

さらに、住民税には特例分があります。

●住民税所得割額の2割を超えない場合…(ふるさと納税額-2,000円)×(90%-所得税の税率)

●住民税所得割額の2割を超える場合…住民税所得割額×20%

※総所得金額や家族構成、医療費控除などの他の控除によってもふるさと納税で控除を受けることができる金額は異なりますので、注意してください。

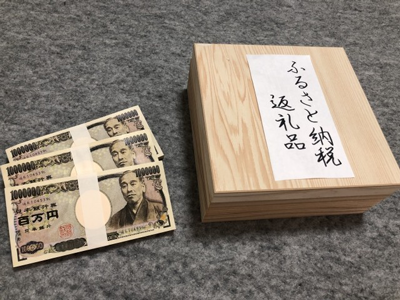

ふるさと納税は税金が安くなるだけでなく、返礼品ももらえてお得な制度ですが、限度額の計算を間違えてしまうと自己負担額が増えてしまいます。

限度額を計算する際は、インターネットで限度額計算のシミュレーションができるサイトを利用するか、税理士に相談することをお勧めします。

投稿者プロフィール

-

1968年の創業以来、時代の変化に迅速に対応し、お客様の経営や資産をお守りしてきました。

多彩な専門性を備えたスタッフによるベストなコンサルティングと、独自のネットワークで、税理士法人+αのサービスをご提供。

税務会計の専門家としての誇りと責任を胸に、税務・財務・経営のサポートを通じて、安心とご満足をおとどけすることが私たちのミッションです。

最新の投稿

たばこ税2025年7月9日【たばこ税改正】加熱式たばこ税率引き上げの背景

たばこ税2025年7月9日【たばこ税改正】加熱式たばこ税率引き上げの背景  ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの?

ワーキングホリデー2024年12月26日【海外勤務】ワーキングホリデー中、税金ってかかるの? 贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点

贈与税の非課税措置2024年7月30日【贈与税の非課税措置】親の支援で住宅購入できる制度の注意点 税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々

税理士の体験談2023年11月2日【私が税理士になるまで】いつでもどこでも勉強の日々

100年ライフマネジメント

月々1000円(税込)で専属アドバイザーには何度でもご相談いただけます。